Coraz więcej klientów w parabankach

Coraz więcej klientów w parabankachRynek instytucji para-bankowych, udzielających szybkich pożyczek, kwitnie. Portfel ich kredytów systematycznie rośnie, jest coraz więcej nowych graczy, a to dopiero początek boomu.

Coraz trudniej o kredyt

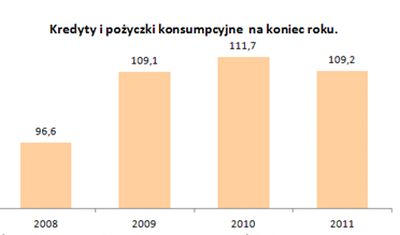

Po boomie kredytowym z lat 2004-2008, kiedy to saldo zadłużenia kredytów konsumpcyjnych rosło nawet o 30% rocznie, nie ma śladu. W ostatnich latach zadłużenie klientów nie zmienia się, a w 2011 spadło o ponad 2%. Wiele banków ograniczyło sprzedaż w tym segmencie lub w ogóle się wycofało - głównie ze względu na ryzyko.

Perspektywy nie są zbyt optymistyczne. Nowe regulacje wprowadzone przez Komisję Nadzoru Finansowego znacząco zaostrzają kryteria przyznawania nowych kredytów, co nie wpłynie na rozwój rynku.

Boom kredytowy w instytucjach para-bankowych.

Podczas gdy banki wdrażają nowe obostrzenia KNF, rynek instytucji para-bankowych udzielających szybkich pożyczek (tzw. chwilówek) kwitnie. Większość instytucji działających w tym segmencie nie publikuje danych, ale w samym Providencie wartość udzielonych kredytów w 2010 i 2011 rosła po 8% aby na koniec 2011 roku wynieść 1,1 mld zł. Jeszcze większą dynamikę zanotowała giełdowa Marka S.A. Wartość udzielonych pożyczek przez białostocką firmę wzrosła bliski dwukrotnie w porównaniu do 2010 roku i wyniosła ponad 25 mln zł.Instytucje para-bankowe, oferujące pożyczki gotówkowe, dynamiczny rozwój mają dopiero przed sobą.

Wprowadzona niedawno rekomendacja T powoduje, ze wielu klientów nie otrzyma kredytu w banku, więc jedynym wyjściem jest szukanie pomocy właśnie na rynku szybkich pożyczek, z dala od ograniczeń narzuconych przez nadzór bankowy. Wystarczy przytoczyć przykład giełdowej spółki Marka S.A., która w przeciągu ostatniego roku zwiększyła liczbę własnych placówek z 2 do 9. Firma pożyczkowa z Białegostoku w zeszłym roku miała o 52 % większe przychody i ponad 100 % wzrost zysku netto.

W tym roku sprzedaż spółki ma wzrosnąć 2,5 krotnie, a do 2014 roku wzrosnąć prawie 5-cio krotnie. Należy zauważyć, że saldo zadłużenia tzw. chwilówek w porównaniu do kredytów bankowych stanowią zaledwie 1%, to jednak średni kredyt takich instytucji rzadko przekracza tysiąc złotych. Można więc sądzić, że instytucje para-bankowe obsługują w Polsce ponad milion klientów.

Czy w tej sytuacji zyskuje coś klient?

Szybkie pożyczki są znacznie droższe, udzielane na bardzo krótkie okresy i kwotowo znacznie niższe niż oferty banków. Większość kredytów udzielanych jest na 15 do 30 dni i po tym okresie należy je spłacić. Trzeba za nie słono zapłacić, np. pożyczka 200 zł na 15 dni kosztuje około 40 zł, co daje roczną rzeczywistą stopę oprocentowania w wysokości ponad 8000% ! W bankach stopa procentowa dla większości kredytów to kilkanaście do kilkudziesięciu procent.

Być może KNF spuści z tonu.

Regulacje KNF ograniczyły istotnie rynek dla instytucji finansowych. Umiejętność zarządzania ryzykownym klientem przez niektóre z nich nie stanowi już przewagi konkurencyjnej. Większość banków skoncentrowało się na walce o klienta z wysoką zdolnością kredytową i dobrą historią spłat. Inne mogą przyłączyć się do walki o klienta w segmencie chwilówek, np. poprzez tworzenie podmiotów zależnych (nie objętych regulacjami KNF) w ramach grupy kapitałowej banku.

Zbyt dynamiczny rozwój instytucji para-bankowych może doprowadzić do ponownej bańki kredowej. Wprawdzie instytucje te udzielają małych kredytów, ale w większości strategia jest podobna: udzielić kilku kredytów na niewielkie kwoty, sprawdzić spłacalność a następnie bardziej wiarygodnym klientom zaoferować wyższe kwoty.

Niestety brak wymiany informacji o zadłużeniu klienta z innymi podmiotami (brak BIK) zwiększa ryzyko, kredyty mogą być spłacane innymi kredytami w coraz większej kwocie (tak jak to często miało miejsce w okresie boomu kredytów bankowych), co w konsekwencji może doprowadzić do przekredytowania klientów i dużych strat.

Z ostatnich informacji jakie docierają z Komisji Nadzoru Finansowego wynika, że regulator zauważył negatywne skutki wprowadzanych obostrzeń, jeszcze w tym roku KNF zamierza przyjrzeć się wydanym rekomendacjom i ewentualnie je zmodyfikować. Taki ruch z pewnością byłby korzystny zarówno dla banków jak i dla klientów.